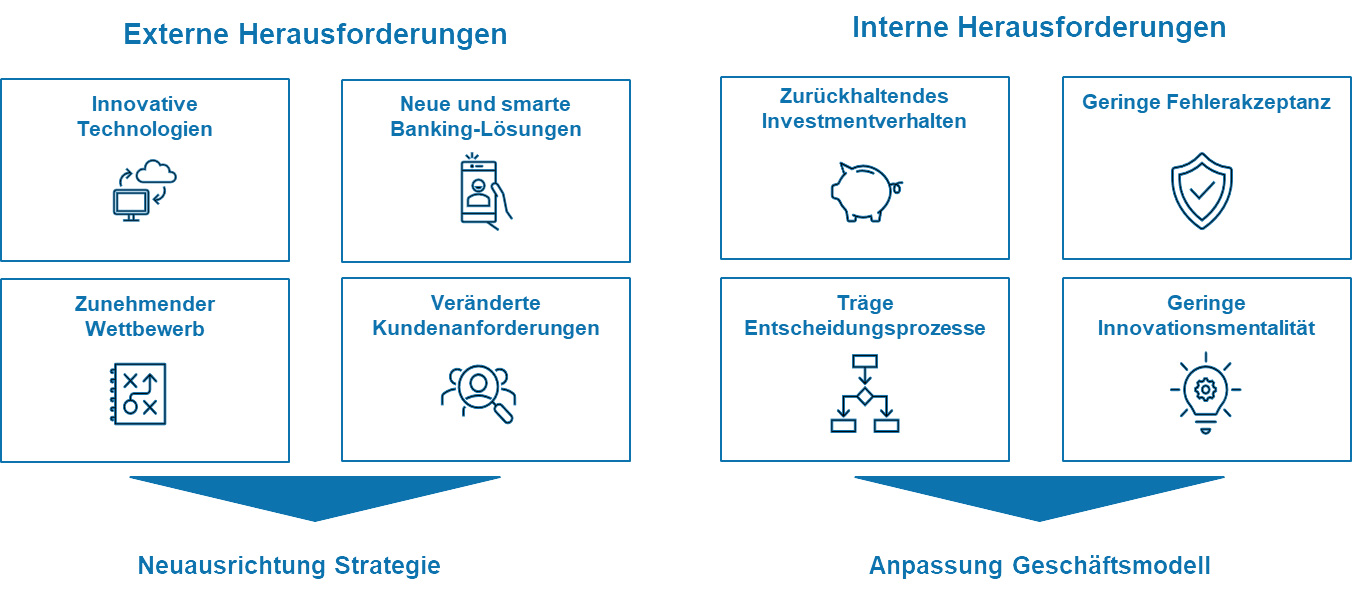

Dass sich die Bankenbranche seit Langem mit großen Herausforderungen beschäftigen muss, ist vollumfänglich bekannt. Die Ursprünge hierfür werden oftmals dem externen Umfeld der Banken zugeschrieben. Getrieben von innovativen Banking-Technologien war die Finanzbranche in den vergangenen Jahren großen Veränderungen unterworfen: Smarte Finanzierungslösungen und Bezahlverfahren, anwenderfreundliche Online-Banking-Oberflächen, Mobile Payment-Lösungen und Kryptowährungen haben das Banking noch stärker an die Bedürfnisse der Kunden ausgerichtet. Hinzu kommen FinTechs, die mit innovativen Software-Lösungen die traditionsreiche Branche aufmischen und das Betätigungsfeld Banking einnehmen. Kunden haben eine größere Auswahl und können mittlerweile viele der Banking-Produkte und -Services auch bei Nichtbanken in Anspruch nehmen.

Erschwerend kommt hinzu, dass Banken neben den bereits genannten Herausforderungen ebenso eine Vielzahl interner Friktionen bewältigen müssen. Hierzu zählen z.B. langwierige Entscheidungsprozesse, nicht ausreichende Innovationsbestrebungen oder auch zurückhaltendes Investitionsverhalten in neue Lösungen, um nur einige zu nennen. Sie alle wirken sich negativ auf die Reaktionszeiten der Banken aus und erfordern deshalb einen kontinuierlichen Anpassungsprozess.

Es erscheint daher nur logisch, dass sich die Institute fortlaufend mit der Ausrichtung der Unternehmensstrategie und der Anpassung ihrer Geschäftsmodelle beschäftigen müssen, um weiterhin im Wettbewerb bestehen zu können.

Abb. 1: Eine Auswahl externer und interner Herausforderungen

Fokussierung des Bankings

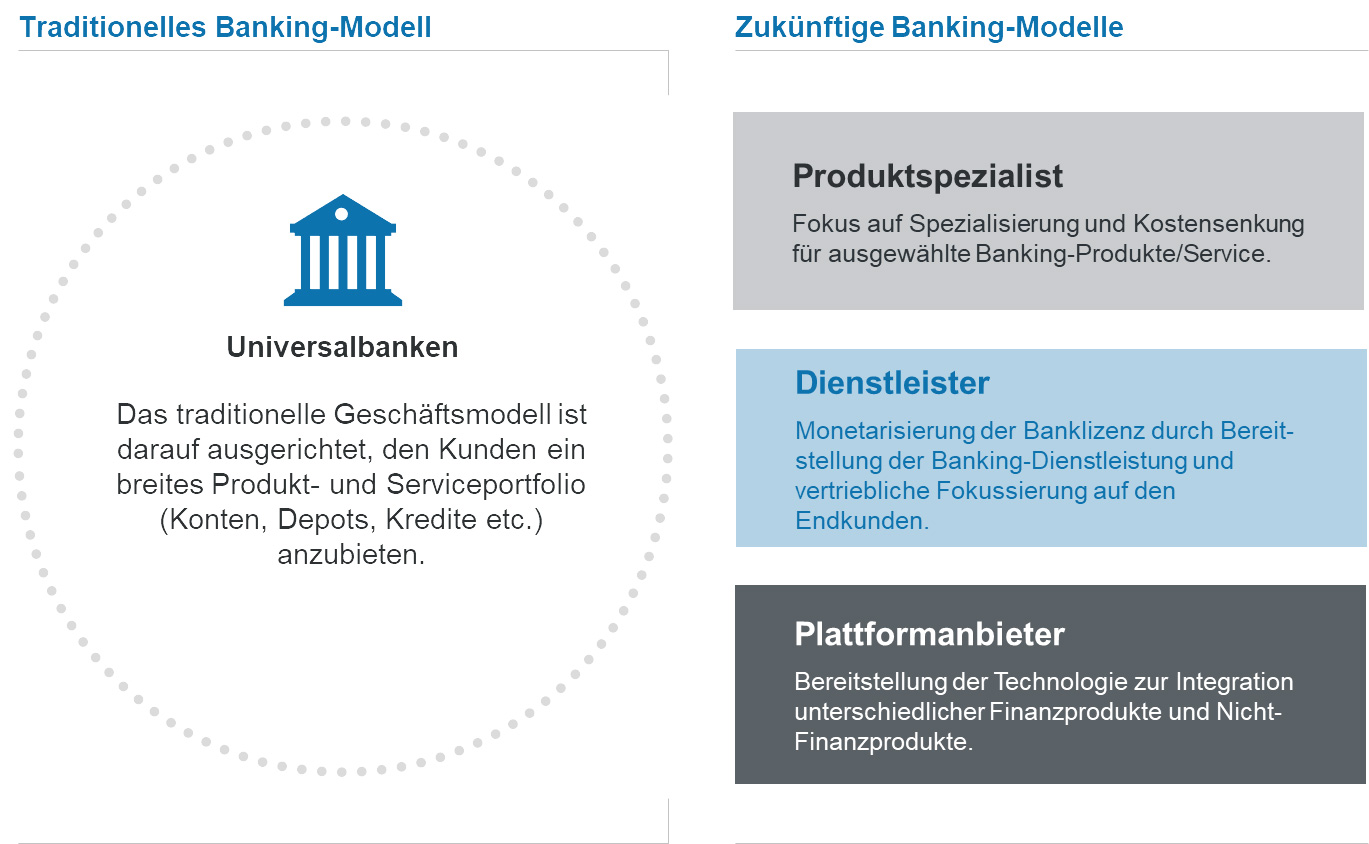

Infolge dieser Entwicklungen zeichnen sich für die Zukunft des Bankings unterschiedliche Banking-Modelle ab, die das bisher bekannte (traditionelle) Bankmodell – insbesondere das der Universalbanken – sukzessive fragmentieren und neu definieren.

Heute kann es zielführend sein, sich auf eine der drei Kernstrategien zu fokussieren:

Abb. 2: Traditionelles vs. Zukünftiges Banking

Als Produktspezialist konzentriert sich die Bank auf ein smartes und effizientes Produktportfolio, das schnell an neue Anforderungen angepasst werden kann und nur einen Teilbereich des Universalbankenspektrums abbildet. Dieses Modell verzichtet bewusst auf Produktbereiche, die keinen Beitrag zum angestrebten Geschäftsmodell leisten. Produkt- und Serviceleistungen werden auch als White-Label-Lösungen Dritten angeboten.

Als Bankdienstleister fokussiert sich das Institut auf die Dienstleistung am Endkunden. Ein intensives Kundenverständnis und die Kundennähe machen die auf die vertriebliche Leistung fokussierte Bank aus. IT-Lösungen werden eingekauft.

Als Plattformanbieter stehen die technische Effizienz und Exzellenz im Vordergrund. Das auf die B2B-Klientel ausgerichtete Geschäftsmodell macht intelligente Banking-Lösungen verfügbar und befähigt Dritte, moderne und smarte Banking-Lösungen bereitzustellen.

ConMendo-Ansatz

Für die Banken ist es entscheidend, in welchem Umfang und wie schnell sie ihre gewählte Strategie umsetzen (können), um am Markt erfolgreich zu sein. Dabei hat sich ein dreistufiger Ansatz bewährt, um den Transformationsstatus zu bewerten und zu ermitteln, wie die konsequente Umsetzung der Neuausrichtung gelingen kann. Die Entscheidung für eine strategische Ausrichtung vorausgesetzt unterstützt ConMendo bei:

- Reifegradbestimmung

Zunächst ist es wichtig, zu erkennen, wie der aktuelle Transformationsstatus hin zur angestrebten Zielerreichung ist. Es gilt zu bewerten:

- Herrschen übereinstimmende Transparenz und Akzeptanz hinsichtlich des angestrebten Zielbilds?

- Inwieweit ist es gelungen, das Operating Model an der gewählten Strategie auszurichten?

- Wo sind Hindernisse erkennbar, wo sind Erfolge erkennbar? Wie wird die Umsetzungsgeschwindigkeit beurteilt?

- Kalibrierung des Transformationsprozesses

Auf Basis des durchgeführten Assessments wird ein passgenauer Maßnahmenplan entwickelt, um den Erfolg der Umsetzung des Geschäftsmodells zu gewährleisten:

- Welche Maßnahmen sind erfolgsentscheidend, zu priorisieren und werden durch wen verantwortet?

- Welche Maßnahmen im Change Prozess (z.B. Verhaltensänderung, Befähigung) sollen (zusätzlich) ergriffen werden?

- Wie gelingt die zielgerichtete Erfolgsmessung der Umsetzungsmaßnahmen?

- Umsetzung und Erfolgsmessung

Es erfolgt im Rahmen eines Kollaborationsansatzes eine konsequente Umsetzung der definierten Maßnahmen:

- Laufende Erfolgsmessung und Darstellung des Umsetzungsstatus auf Basis KPI-Katalogs

- Laufende Messung der Zufriedenheit in den betroffenen Bereichen

- Kurzfristig Anpassung der Maßnahmen als Reaktion auf mögliche Irritationen

Teilen Sie unseren Ansatz zur Ausrichtung des Bankings der Zukunft? In welchem Status befinden Sie sich? Haben wir Sie neugierig gemacht? Möchten Sie mit uns die Aspekte vertiefen? Wir freuen uns über Ihre Rückmeldung.